周三(元/3)熱門股之重點精選:

(1)半導體12吋擴產去年起進入新一波大爆發期,光是中國就有10座廠興建中,使得12吋矽晶圓供貨吃緊,崇越科技(5434)、環球晶(6488)、台勝科(3532)等矽晶圓供應商,首季合約價依然上揚。昨天因大股東申報轉讓股價下跌的台勝科,早盤也擺脫消息面泥淖,股價上逾3個百分點,環球晶及合晶也同步大漲。

晶圓代工龍頭廠台積電(2330)正建置10奈米製程的12吋廠代工產能,聯電(2303) 與力晶則分別在中國廈門與合肥投資建廠,陸續於量產,加上中芯、華力微、三星、英特爾等,市場估計目前中國12吋廠投資興建約達10座,進入空前的大爆發期。

12吋矽晶圓產能增加有限,無法滿足新增12吋廠索料需求,供應商於去年底紛醞釀調漲價格。業者表示,2008年金融海嘯事件後,4年前曾小幅調漲12吋矽晶圓價格約3%到5%,接著就處於買方市場逐年被砍價,這次受惠需求緊俏而調漲成功,去年初矽晶圓展開為近4年首度調漲,且漲幅達15%到20%創新高,今年首季的矽晶圓合約價仍維持向上趨勢。

至於8吋晶圓代工市場,2017年以來8吋晶圓產能一直呈現供不應求情況,一來是8吋晶圓製造設備產能持續降低,部份關鍵設備出現嚴重缺貨,二來是二手8吋晶圓製造設備也是供不應求。在此一情況下,晶圓代工廠很難大舉擴增8吋晶圓產能。

(2)費半成分股美光(Micron)2日股價勁揚6.2%,為43.67美元,帶動台灣DRAM股南亞科(2408)、華邦電(2344)跟漲;業界也都預期,今年動態隨機存取記憶體(DRAM)市場將維持穩健。

半導體產業協會(SIA)最新公布的2017年11月全球銷售額年增23.4%,優於10月的21.9%,邏輯晶片、DRAM的表現優異。據統計,11月DRAM銷售額大增72%、NAND型快閃記憶體也勁揚46%。

DRAM與NAND Flash市場2017年都處於供不應求狀態,產品價格同步連番上漲。針對今年記憶體市況,業界預期,DRAM市場將持續吃緊,儲存型快閃記憶體(NAND Flash)市場則將於今年上半年轉為供過於求。

DRAM製造廠南亞科技預期,2018年第一季供貨將持續吃緊,DRAM平均銷售單價走勢仍穩健。2018年整體DRAM市場供需均衡且健康,市場將持續維持穩健。隨著美光勁揚,南亞科今早股價獲激勵。華邦電也在外資買盤回補,帶動股價大漲。

南亞科預期,今年DRAM資本支出主要用於先進製程轉換及維持原有月產能,2018年下半起將有新增DRAM產能投入量產,預估全球DRAM平均月產能將由2017年113.3萬片微幅提升至2018年121萬片,預期2018年DRAM市場供需均衡且健康。

記憶體模組廠威剛(3260)表示,短期內全球DRAM大廠仍理性看待產能議題,並未有大幅破壞產業生態的計畫,持續正面看待DRAM市況。NAND Flash方面,隨著供應商3D NAND Flash良率逐步改善,預期今年第一季市場供需將出現轉變。

記憶體模組廠創見(2451)指出,DRAM市場供貨持續吃緊,價格未見鬆動跡象。NAND Flash方面,隨著3D NAND Flash技術日益成熟,生產良率改善,可望填補供貨缺口。

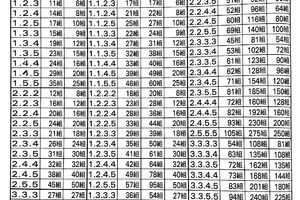

(3)盤中熱門股之重點精選:

1.華邦電 (2344) :美光大漲、昨獲外資轉買超6403張,早盤量增價漲逾5%、躍過月線。

2.南亞科 (2408) :昨獲本土法人聯手買超、賣光美光持股上季貢獻每股5.6元,早盤股價開高走高近3%。

3.威剛 (3260) :昨外資賣超縮手+自營商買超191張,帶動早盤股價續彈逾2.5%。

4.漢磊 (3707) :昨獲外資、投信聯手買超236張,激勵早盤股價漲逾4%,突破季線。

5.世紀鋼 (9958) :三大法人持續買超,激勵股價攀上24.9元,再創新高。

6.第一銅 (2009) :昨期銅轉跌,漲多調節賣壓跟隨出籠,早盤回調逾3%。

7.達邁 (3645) :全球聚醯亞胺薄膜(PI)報價近期喊漲,股價漲3.15%。

8.日電貿 (3090) :去年每股盈餘上看3.5元,今年可望逾4元,股價漲3.2%。

9.華新科 (2492) :缺貨及漲價題材續燒,股價漲逾5%。

10.九豪 (6127) :陶瓷基板需求旺,上季稼動率已逾90%,產能趨近滿載,股價漲5.71%。

11.禾伸堂 (3026) :被動元件市占將明顯提升,股價漲4.46%。

12.國巨 (2327) :利基型MLCC擴產上看15%,效應到年底,股價漲7.2%。

13.所羅門 (2359) :AI系統獲歐美日大廠採用,開盤股價強漲5%,逼近27元。

14.康那香 (9919) :營運穩健發展,2017年獲利有望轉虧為盈,多頭格局不變,早盤走高約3%,創下二年半高點。

15.台玻 (1802) :去年營運可望轉盈,三大法人齊偏多,昨日合計買超1186張,股價再創波段高點,早盤漲幅逾4%。

16.富強鑫 (6603) :澄清未對外公開「在手訂單2~3個月」等任何財測訊息,早盤仍漲逾3.5%。

17.駿吉-KY (1591) :今起開放融資券交易,量增價漲逾4%。

18.達興材料 (5234) :去年全年每股盈餘估達5元,可望創歷年新高,早盤漲逾6%。

19.長榮海 (2603) :三大法人昨攜手買超24925張,早盤人氣不減帶量漲逾2%,惟調節賣壓現蹤。

20.智原 (3035) :本季可望淡季不淡,推升股價反彈近3.5%。

21.遠雄港 (5607) :去年全年營收挑戰15億元,今年營運續看好,激勵早盤續飆近4%,觸及18.5元。

22.微星 (2377) :看好今年電競市場掀換機潮,三大法人3日來買超12475張,今早股價強登82.9元波段新高。

23.穩懋 (3105) :2018看好3D感測可望延續漲勢,不理近日內外資搖擺不定,早盤走揚逾4.5%,站穩10日線上。

24.中石化 (1314) :今年董監改選行情備受矚目,昨日獲外資反手買超1690張,早盤買盤點火帶量衝高近4%。

25.正文 (4906) :擬收購正基題材發酵,昨獲外資及自營商聯手買超1699張,早盤價量俱揚上漲3%,站上一個月點。

26.美琪瑪 (4721) :陸電動車減稅延長,概念股樂開懷!美琪瑪早盤催油門,股價飆高4%,飛越季線大關。

27.達運 (6120) :OLED精密材料FMM(精密金屬遮罩)將為主要成長動能,加上昆山廠處分利益挹注EPS 0.9元,股價漲7.85%。

(4)中石化(1314)受惠去年下半年主要產品CPL報價維持在2000美元、AN也在1800美元高檔,去年第四季營收可望優於第三季,可望帶動去年全年營收獲利同步成長。而中石化董監事將在今年改選,但大股東目前持股僅有2.76%,想像題材推動之下,今日股價放量上攻,試圖挑戰前波高點。

大陸下游尼龍需求佳,支撐CPL走高到2千美元以上,儘管近期大陸CPL平均開工率為8-9成,而尼龍平均開工落在7-8成,然而,原料苯酚、環己酮、苯的價格調漲支撐下,CPL報價維持2千美元,AN從1900美元小幅回檔到1840美元,中石化兩大產線去年第四季均價優於第三季,全年獲利有望挑戰六年新高。

根據統計,中石化大股東目前持股僅有2.76%,但外資持股已拉高至25.39%,外資從去年7月起共加碼10.95萬張,已經提前卡位,也為中石化董監改選之爭提早暖身。

(5)功率半導體封測廠捷敏-KY(6525)受惠類比IC及金氧半場效電晶體(MOSFET)封測暢旺,營運表現及訂單能見度均獲法人看好,昨(2)日爆量1.95倍強攻漲停價95.4元,今早再勁揚4.82%至100元,連2日續創上市以來新高價。

不過,受短線漲多獲利賣壓出籠影響,捷敏盤中漲幅收斂至逾1.5%。觀察法人動態,三大法人上周買超捷敏1738張,主要由投信買超1785張帶動,外資則小幅賣超4張。昨日買超力道同步加強,合計買超捷敏達1251張,又以外資買超701張最多。

捷敏受惠於類比IC封測訂單暢旺,以及PC、消費性(Consumer)、通訊(Communication)等市場對MOSFET需求提升,在整體市況健康帶動下,2017年11月自結合併營收達2.77億元,月增1.17%、年增6.77%,連5月改寫新高。

捷敏2017年前11月自結合併營收29.42億元,年增3.54%。前三季毛利率33.83%、營益率25.98%,稅後淨利4.19億元,年增8.69%,每股盈餘3.94元,優於前年同期3.78元,均創同期新高。其中,第三季稅後淨利1.65億元、每股盈餘1.55元,創下單季次高。

捷敏先前預期,去年第四季市場需求狀況穩健,與第三季相差不多,預期本業營運持穩向上趨勢不變,表現可望持穩,成長動能及獲利狀況主要變數仍在於匯率。法人預期,捷敏去年第四季營收有望挑戰8億元新高,獲利亦有望同步走揚。

展望後市,捷敏將持續致力推升成長動能,擴增合肥廠產能,專注高電壓產品開發與生產,並持續開發高附加價值產品。其中,工業用及車用市場將是未來發展重點,看好充電樁、電子機構需求提升、自動駕駛等3趨勢,將是未來拓展車用貢獻的契機。

法人表示,由於車用電子的電源模組朝向功率模組發展,帶動高壓類比IC、功率元件需求增加,而MOSFET等元件缺貨狀況未見抒解,類比IC出貨動能同步遞延,使捷敏的接單能見度直達今年第二季,對於捷敏後市營運持續看好。

(6)磁性元件及線圈廠-鈞寶(6155)去年前3季每股盈餘為0.47元,受惠於車用相關磁性元件出貨穩定成長,且網通濾波產品比重攀升,鈞寶樂觀看待今年業績,法人預估,鈞寶今年業績可望較去年兩位數成長,今天盤中股價強攻漲停板鎖住。

鈞寶主要產品為磁性元件及線圈,公司近幾年也跨入網通濾波器,其中磁性元件應用以無線充電及車用產品為主,由於車用電子應用從影音系統、倒車影像、GPS到油電混合動力系統,各項電子產品間如何防電磁波干擾影響行車安全,顯得更為重要。

而磁性元件最重要的功能,就是防電磁波干擾,也因此隨著車用電子應用增加,對磁性元件及吸波材料需求呈現高度成長,鈞寶鎖定車用產品佈局,陸續打入各大車廠油電混合車、車用感測系統廠、GPS廠等,成為推升公司業績成長新動能。

就產品別來看,去年磁性元件約佔鈞寶營收45%到50%,網通用濾波器約佔20%到25%,其餘為線圈產品。

在產品佈局發酵下,鈞寶業績自去年第3季擺脫谷底,去年第3季稅前盈餘為4537萬元,稅後盈餘為4203萬元,單季每股盈餘為0.49元;累計去年前3季稅前盈餘為4184萬元,稅後盈餘為4078萬元,每股盈餘為0.47元。

鈞寶去年11月合併營收為6138萬元,年成長3.56%;累計1到11月合併營收為6.38億元,年成長9.23%。

(7)鴻海旗下封測廠訊芯-KY(6451)2017年營運低迷,第三季首見虧損、前三季營運創同期新低,惟市場傳出今年有望打入3D感測器及蘋果Apple Watch封測供應鏈,今日股價在買盤敲進下開高走高,11點後攻上漲停,盤中成交量已較昨日暴增3.56倍。

訊芯午盤後打開漲停,仍維持近9%漲勢。觀察法人動態,三大法人上周買賣超調節互見,但合計買超1060張,仍偏多操作。昨日亦買超124張,其中,外資及投信各買超185張及50張,自營商則賣超111張。

訊芯原以手機射頻功率放大器(RF PA)封測為主力,受大客戶整併後逐步收回委外釋單,加上智慧型手機市場飽和影響,近2年營運轉弱。公司雖致力多元化布局拚轉型,但轉型效益尚未反應在財報上,2017年營運下滑狀況顯著。

訊芯2017年前11月自結合併營收28億元,年減27.79%。前三季毛利率20.08%、營益率9.35%,稅後淨利1.01億元,年減達85.63%,每股盈餘0.97元,全數創下同期新低。其中,第三季稅後虧損0.15億元、每股虧損0.14元,為上市以來首見赤字。

訊芯董事長徐文一去年9月底法說時表示,公司多元布局效益已逐步浮現,表示今年營運可望擺脫轉型陣痛期、恢復穩健成長動能。預估去年光收發模組營收貢獻可提升至20~25%,車用電子將提升至10%以上,指紋辨識估約5%,優化整體產品組合。

法人認為,訊芯產品結構過度偏重射頻功率放大器的狀況已見改善,但多元布局尚未對財報帶來明顯效益,初期產能建置成本及匯損則拖累去年第三季轉虧,預期訊芯2017年每股盈餘估僅1~1.5元,2018年營運能否顯著回溫尚待進一步觀察。