9月18日,美国财政部公布了最新7月国际资本流动报告(TIC)。

报告显示7月份中国对于美债的持有量减少了77亿美元。

01

抛售狂潮,美国债主正在逃离美债。

美国财政部的7月国际资本流动报告公布之后,我们去研究了一下其他国家对美债的持有情况,发现7月份不仅仅是中国在抛售美债。

一股美债抛售狂潮正在席卷美国。

报告中显示,除了中国之外,德国、加拿大、印度、澳大利亚、瑞士、巴西、比利时、英国等国家都在抛售美债。

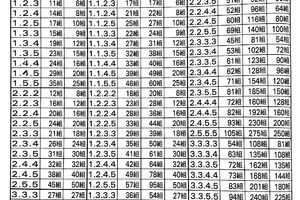

(图片单位为10亿美元)

印度在今年3月份减持97亿美元,7月份继续抛售47亿美元。

俄罗斯从今年4月份起共计已经狂抛115亿美元,就是因为几个月的狂抛美债,在美债的十大债主里面已经找不到俄罗斯的踪影了。

而美国的第二大债主日本虽然在7月份增持了51亿美元,但是相对于6月份减持的184亿美元来说,就相形见绌了。至此,日本美债持有量为1.0355万亿美元,创6年来历史新低。

而全世界范围内的美债抛售狂潮还在继续......

02

美债,顾名思义就是美国发行的债务,也就是美国政府打的欠条。

美国自从成立以来就已经有国债了,因为美国政府需要钱,但是钱不够,所以就想了个办法借钱。其实跟一般人借钱的原理是一样的,靠的是自己的信用。

但是,美国国债跟我们一般人的借钱又不太一样。因为我们平常人可以提前还本付息,而美国国债合同如果规定了10年后才还本金,那么在10年以内债券人(国)就只能收取美国的利息,本金要10年到期能还回。

而我们知道,美国国债发行量那是相当高的,债权国的债权都是数以亿计,那么债权国突然需要大量的金钱而又不能赎回自己的本金的时候,是不是就只能苦等?

这个也不是,因为美债是可以流通的,就好像股票一样,债权国可以买卖。这就形成了一个金融市场,美债就像是商品一样被用来买卖。投资者可以低价买来,高价卖出。

也就是可以在市场上流通,一直发展到现在全世界多个国家都成为了美国的债主。

那么为什么那么多的国家原意买美国的国债?两个词:信用和收益。

因为一直以来美国都是很本分的按照合同规定还本付息,而对于其他投资方式来说,购买国债是既能有收益,又比较安全的一种投资方式。

但是也正是因为具有流通的功能,所以即使在美国的信用度不变的情况下,债权人也可能因为美债价格下降而导致收益的减少。

然而,不可思议的是目前美债的收益率一路飙升,就是说债权人的收益会增加。

本周美债收益率持续上升。截至9月20日,10年期美国国债收益率已经向上突破3%的突口,收益率高达3.078%。

然而在美国国债收益率不断上升的时候,为什么却反而遭到多个国家的抛售?

03

对于美债被集体抛售的原因,我的观点是:

第一,“去美元化”在全球范围内暗流涌动。曾经,美国在第二次世界大战时一跃成为世界经济强国,这也为美元的霸主地位奠定了基础。世界范围内国与国之间的货币流通都是通过美元来实现。而其他国家获得美元的一个重要方式就是购买美国国债。

然而,伴随着美国对本国产业的保护。去美元化正在全球范围内形成,一家独大的格局被打破。“石油非美元化”格局逐渐清晰,人民币国际化也越来越明显。全球已经有超过1900家金融机构将人民币列为支付货币之一。

各个国家对于美元的需求因此相对减少,寻求多极化货币秩序也是各个国家应对“美元陷阱”,摆脱美元的限制的最好出路。因此,各国陆续抛售美债。

第二,美联储第三次加息的预期。9月25-26将是美联储议息的日子,而市场共识认为美联储即将开启第三次加息已经是板上钉钉的事情。

而美联储的加息,会导致美元的升值,推动美元汇率上升。因为加息通常意义来说是指提高存款利息和贷款利息。而资本总是天然的喜欢高利率的地方。

通俗一点说就是美国的利息高了,各个国家都喜欢把钱存到美国去,这样一来兑换美元的人就多了。美元会出现一种供不应求的状态,这样美元价格就被炒高了。

美元升值意味着其他国家的货币会贬值。这会导致其他国家不得不抛售美债筹集美元干预汇市。

第三,美国财政赤字激增,美国国债的负债率过高。这也是特朗普不得不面临的一个巨大的问题。截至2018年8月美国的政府债务总额已超过21.46万亿美元,而2017年美国的GDP为19.39万亿美元,债务占GDP的比重接近110%。

更为严峻的是,债务的增长速度还很快。今年2月份以前的6个月平均每月增长约1700亿美元,仅半年时间就增长了1万亿美元。

图片来源:南生今世说

而如果算上美国社会上的中形成的其他债务,美国总债务可能接近70万亿美元,这是一个非常庞大的数据。美国不得不为此付出高额的利息费用,也正是如此,美国不得不通过大量发行国债这种“拆东墙补西墙”的方式企图向他国转移债务。

雪上加霜的是美国政府的财政缺口在加大。2017年美国政府财政收入为3.32万亿美元左右,同比增长1.5%。而支出却高达3.98万亿美元,同比增长3.3%。

美国财政窟窿在不断加大。

或许一场前所未见的危机正在酝酿着。

而其他国家也正是嗅到危险的气息,拒绝接盘,开始迅速逃离“美元”。

04

美债的抛售狂潮席卷全球让我看到了危机。

美债的抛售又进一步加剧美债收益率的提升。自2014年以来,10年月2年期美债利差不断下降,截止到今年8月已经下降到了20个基点左右。美债收益率曲线接近倒挂(即短期利率高于长期利率)。

来源: 易方达资产管理

而当美债收益率曲线倒挂时,是美国经济即将进入衰退和萧条阶段的预警。

曾经在2007年,美国也出现了美债收益率倒挂现象,而在美债收益率倒挂7个月之后,美股拐点出现,一场严重的金融危机爆发。

那么在这种危机四伏的趋势之下,我们应该如何应对?

首先我们需要时刻关注美联储货币政策动态。如果美国本身也意识到了自己的经济预警信号明显的时候,美国就会做出相应的措施来进行规避。

其次我们要留意美股的走势。股市本身就是经济的晴雨表,在经历上一轮的金融危机之后,美股走出了市场最长牛市。目前美股三大股指创下历史新高,经济泡沫化严重,危险如影随形。

历史总是惊人地相似,但又不是简单的重复。

美国危机四伏,一旦金融危机爆发将会影响到世界各国,时刻关注美国经济动态,及时作出保护自己的应对措施,才能让我们独善其身。(暴财经)