今天(10月6日),美元资产价格突然掀起暴跌狂潮,10年期美债收益率在美国非农数据发布后刷新7年多以来的新高,跳涨至3.2309%,创下2011年5月以来最高,而对政策利率更敏感的两年期美债收益率涨1.7个基点,至2.893%,接近2008年6月以来最高,而更长期限的30年期美债收益率涨5个基点,至3.405%,刷新2014年9月以来最高。

图片来源AFPRET

数据显示,美债持续三天被投资者抛售,价格连跌三日,我们也多次强调,从某种程度上来说,两年期美债提供了一个比股市收益更好、更灵活、风险更低、还能相对快速获得收益的投资标的,所以这从传统意义上是预测经济衰退、美元资产及黄金价格走势的重要指标。

这在美国本周再次发出加息最强音(美联储主席鲍威尔和多名联储官员发言力挺逐步加息),及当9月非农新增就业远低于预期后,标普更是创下5月以来最大两日跌幅,本周累跌1%,为一个月最差,纳指本周累计跌3.2%,为3月以来最差。

与此同时,本周五全球股债普遭抛售,比如,泛欧Stoxx 600周五跌至三周新低,MSCI新兴市场指数跌至15个月最低;10年期德债收益率高涨至0.56%,创下一年半以来新高,10年期意债也遭投资者大量抛售。

事实上,在本周美元资产价格(美债为主)突然掀起暴跌潮的背后,更反映出了美国经济的真正隐患并非经济周期存在隐忧,生产要素成本上升及生产率低迷才是美国当下面对的难题。比如,美联储主席鲍威尔本周二(10月3日)在波士顿参加全美商业经济学协会活动时表示,“如果通胀预期显著偏离目标,美联储准备好果断采取行动”,对此,《华尔街日报》和彭博社分析称,这说明鲍威尔再次警告通胀可能存在失控暴涨风险的可能性。

图片来源NewsBTC

一位长期研究石油价格影响的经济学家詹姆斯·汉密尔顿也发现,自近40多年以来,在美国11个经济周期高峰中就有10个出现在油价快速上涨期间或不久,比如,美国刷新自2017年9月以来的最低9月非农就业人口不及预期就是最好的例证。

虽然,美联储“三号人物”威廉姆斯表示,美国经济仍处于“金发姑娘”状态,没有任何通胀失控迹象,但近三天以来,在美债收益率再创新高,道指和纳指大跌的当前,恰恰说明美元资产市场可能正遭遇2008年以来最大的由石油危机而引发的美国通胀危机。

图片来源TIME

这也就意味着“金发姑娘”经济的悄然离场,在经济学上,投资者们通常把经济高速增长与低通胀并存,而且利率保持在较低水平的状态称之为“金发姑娘经济”,而本周美债收益率暴涨的“异动”,就是反映市场对通胀担忧的表现。

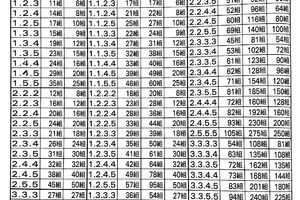

对此,“新债王”之称的Doubleline Capital首席执行官Jeffrey Gundlach在本周四再次发出警告,30年期美债收益率突破多年高位,这将导致美债的价格进一步大幅下跌。正如下图美债收益率对比图所示,知名趋势预言家、Trends Journal杂志出版商Gerald Celente也撰文提醒投资者,一旦两年期和十年期美债利差变为0,投资为时已晚,一般而言,如果2年期美债和10年期美债之间的利差降至0或是负数,经济衰退将会在短期内出现,这无疑对美元资产价格来说更是当头一棒。

当美元资产价格市场将逐渐告别“金发姑娘”后,通胀上行将会侵吞实际劳动所得、降低本币购买力,以储蓄为主的财富结构也将会受到的打击,尽管距离上一次全球金融危机才仅仅过去十年时间。不过,知名华尔街金融大鳄罗杰斯还是试图为我们做了解释,他指出,“从2008年以来就没有发生过非常严重的金融市场危机,这就需要引起我们警惕了,这是不同寻常的,因为,美国每4-8年就会出现一次金融问题”。

图片来源E-Verse Radio

同时,我们也在数天前也提醒读者朋友们,当美债重新突然被抛售后(美债抛售导致价格下跌收益率上涨),意味着市场融资成本上升,同时,它的价格波动也将会间接的传递到全球所有大类商品资产上去,而最直接的影响就是资金的闸门将关得更紧,也就是说现金与实物为王的时间窗口已经或正在开启。

美国知名金融网站Zerohedge在近日的分析报道中也认为,华尔街分析师认为在超低成本借贷美元的时代一去不返的背景下,当全球央行货币龙头拧紧后,需要做好迎接“现金为王”时代的准备。

图片来源Smart Money

此时,在财政刺激在逐步减少,而美联储收紧货币的影响将走向巅峰之际,美国经济料将在2019年迈向周期尾声,但通胀却还在继续上升,在流动性已去除、通胀攀升和债券收益率上升的三重压力下,将利好偏滞胀型的大宗商品,比如有色金属、农产品、原油等,事实上,我们也多次强调,这也是现金为王的时代最核心的一点,我们需要等待再次出现重要周期买点。(完)(BWC中文网)