世界不平静!多国货币又遭受了一轮暴击。

美联储加息周期一开启,全球不少国家货币就要被“牵着鼻子走”,货币贬值就成了摆脱不了的魔咒。

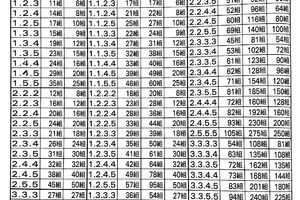

根据券商中国记者的最新统计结果显示,截至北京时间10月7日凌晨(下同),阿根廷比索以兑美元贬值50.8%的幅度“夺冠”,成为年初至今贬值幅度最大的货币。紧随其后的便是土耳其里拉,贬值幅度超30%。

根据不完全统计,年初至今非美元货币兑美元贬值幅度在双位数的货币达到7个,分别是阿根廷比索、土耳其里拉、南非兰特、巴西雷亚尔、印度卢比、俄罗斯卢布、印尼盾。但更为重要的是,贬值幅度即将突破10%的不在少数,虽然仍以新兴市场货币为主,但竟也出现了发达国家货币的身影。

本轮新兴市场动荡与美元指数的调整息息相关,从本质上说,是美国进入加息周期后美元走强的直接结果。因此,新兴市场货币汇率后续的走势,仍与美元指数的变动高度相关,而后者又受美国经济前景的影响。

但归根结底,之所以今年以来会有一些新兴市场国家货币狂泻不止,美元指数的调整只是刺破这些国家繁荣假象的导火索,根本原因仍是在于这些国家外债占比高、外债结构不合理、财政巨额赤字,国际收支失衡等自身基本面不牢固,才容易因外部因素风吹草动就引发内部大地震。

因此,从这个角度看,考虑到美联储加息还将继续,明年欧洲、日本等发达经济体货币政策也将回归正常化,全球流动性会持续收紧,这些脆弱的国家还将遭受一轮轮暴击。

“脆弱五国”扩围成“脆弱N国”

2013年,摩根士丹利的经济学家最先提出了“脆弱五国”(Fragile Five)的概念,这五个国际分别是南非、巴西、土耳其、印度和印度尼西亚,理由是这些国家过于依赖外国投资,借款成本极受美联储撤除QE影响,随着外国投资者撤离,本币受到巨大的贬值压力。

时至今日,脆弱五国确实很“脆弱”。根据最新统计,年初至今,非美货币兑美元贬值幅度达双位数的7个主权货币中,脆弱五国全部榜上有名。

但值得注意的是,除了脆弱五国外,其它一些国家的货币也显得很脆弱,如阿根廷比索、俄罗斯卢布。

更为重要的是,今年以来,一些发达国家的货币在美元走强面前也变得脆弱了。例如,根据券商中国记者统计,年初至今,瑞典克朗兑美元贬值高达9.5%、澳元兑美元贬值达9.6%。

其中,瑞典克朗的大幅贬值主要受国内政治危机影响,9月25日,瑞典首相Stefan Lfvén在不信任投票中落败,他成为瑞典历史上第一个因为不信任投票下台的首相,瑞典也因此面临新政府组阁困局。

受此影响,截至9月28日,瑞士克朗/美元较今年二月的高点回撤了11%,光是25日投票那一天就狂泻200点。不过,不少机构认为,作为G10国家中“最被低估”的货币,瑞典克朗后市升值的潜力很大,加之瑞典央行行长Ingves近日表示,仍可能在12月或明年2月加息,这也将会是后期推动瑞典克朗反弹的最主要动力来源。

相比瑞典克朗,澳元的前景则不那么明朗。因高度依赖海外资金的澳洲银行受全球流动性紧缩承压,叠加市场对保护主义及澳洲经济的担忧,澳元跌成今年表现最差的发达市场货币之一,过去三周下跌超3%,甚至有媒体将澳元戏称为“跌成了新兴市场货币”。

亚洲货币表现差距大:印度表现最差

亚洲国家以发展中国家居多,但这其中各国货币变现差距较大。年初至今的兑美元贬值幅度高者超15%,低的也有不足1%。

在亚洲发展中国家中,印度成为今年的“亚洲最差货币”。年初至今已贬值达14%。尤其过去的两个月,卢比表现的非常孱弱。市场普遍认为,卢比之所以表现差,主要原因是国际石油价格上涨、贸易逆差扩大、资本外流,以及政府救市意愿不足等。另外,作为全球第六大经济体,印度的外汇储备也只有4000亿美元。

但更重要的是,国际原油价格上涨实则是卢比下跌的罪魁祸首。目前,石油是印度最大进口商品,印度80%的石油需求依赖进口。日益增长的石油需求,将使印度耗费更多的美元,贸易逆差进一步扩大,进一步压低卢比。

为拯救卢比,印度政府多次出招。9月26日,印度政府突然宣布提高19种“非必要商品”的进口关税,以降低不断扩大的经常账户赤字。包括调整提高了空调、冰箱、洗衣机、鞋类、扬声器、珠宝、部分塑料制品、行李箱以及航空涡轮燃料等进口商品的关税。受影响最大的出口国为中国和韩国。

但即使如此,卢比的汇率仍然在跌跌不休,关税新政之后,10月1日,卢比又开启下跌模式,并在近日一度跌创20年来新低。

考虑到国际油价有望继续上涨,所以市场对卢比的走势并不乐观,认为有可能会再创新低。

人民币贬值幅度为列中等

相比之下,人民币汇率在亚洲主要发展中国家中,贬值幅度为列中等。年初至今,更能反映市场预期的离岸人民币兑美元汇率(CNH)贬值幅度近5.9%,与韩元的贬值幅度相当。

受自9月末以来美元指数连续数日走强影响,假期并未休市的CNH本周也上演了过山车般的惊魂走势。10月2日,CNH短线跳水140个点,失守6.9关口后又迅速短线拉升近140点,收复6.89关口。

10月3日又短线急跌150个点跌破6.9关口,4日一度逼近6.91.5日同样持续在6.9上方徘徊,直至美国非农数据公布后再次短线急涨收复失地,当日纽约尾盘报6.8839。

但可以看出,不论近几日CNH如何反复上演短线跳水和急升,始终是在6.9这一重要关口上下持续徘徊。假期休市前,在岸人民币兑美元汇率(CNY)的价格为6.8725。也就是说,目前CNH和CNY的价差已超过300点。预计下周一内地开市后,CNY也将会补跌,但幅度会相对可控,市场普遍预计,短期内破7难度仍大。

基本面“要命”,这些国家还会再遭受打击

历史实践表明,美国利率上升和美元升值是新兴市场金融动荡特别是本币贬值、资本外流的重要因素。因此,不可否认,本轮多国货币动荡与美元指数的调整息息相关,从本质上说,是美国进入加息周期后美元走强的直接结果。

所以,不少人都关心,美元指数的后续走势。尽管目前美元仍较为坚挺,但也有机构开始看空美元。国盛证券首席宏观研究员熊园认为,美元短期走强,但不改中长期趋弱格局,全球汇率走势主要取决于欧元。往后看,欧央行年底将退出量化宽松,明年下半年可能启动加息,但加息预期大概率在年底开始逐步发酵,这也是中长期看涨欧元、看跌美元的最主要因素。

不过,在全球流动性收缩、资本从新兴市场国家回撤的大潮流下,美元指数的走弱还是走强,只是会影响一些国家货币波动的剧烈程度,但并不会阻止这些国家货币的贬值,未来一段时间内,一些货币再度遭遇暴击在所难免,甚至一些国家有爆发经济金融危机的可能。

“美联储持续加息,再加上全球主要央行逐步退出量化宽松,发达国家流动性出现拐点,这对于新兴市场带来很大的冲击。”摩根大通中国首席经济学家朱海斌对券商中国记者称,这个冲击很大程度取决于各个国家的基本面,如贸易赤字比较大,或者外债水平比较高,尤其美元外债比较高,相对风险点更大。

中国银行国际金融研究所最近研报指出,下一阶段,新兴市场面临的主要风险在于美元持续走强、外部融资环境收紧,那些经济基本面脆弱、政策框架不完善、地缘冲突和国内政治风险较高的国家将遭受进一步考验。

阿根廷、土耳其、印度、巴西、南非和乌克兰呈现比较严重的财政和经常账户“双赤字”,根据IIF的统计,26个主要新兴经济体2019年将迎来偿债高峰,债务到期金额达32289亿美元,比2018年增加1710亿美元。随着全球融资成本上升,融资可得性下降,新兴经济体还债付息、借新还旧的压力还将加大。

苏宁金融研究院宏观经济研究中心主任黄志龙则对一些危险系数相对较高的货币从基本面角度分析做了分类:

1、南非在外债水平、外债结构和经济增长、失业、通胀等经济基本面指标方面都属于较为脆弱的经济体,是仅次于阿根廷、土耳其爆发货币和金融危机风险最大的国家。

2、巴西短期外债偿还压力似乎不大,但其长期高企的通胀率、失业率和财政赤字率和低迷的经济增速,必将进一步恶化其汇率和金融体系稳定的经济基本面。

3、马来西亚、泰国、菲律宾等东南亚新兴市场国家在外债总水平、外债结构、外汇储备偿债能力等方面风险较大,而在国际收支、财政平衡、经济增速等经济基本面则较为稳健。一旦国际金融形势出现激烈动荡,这些国家也可能出现短期的偿债压力,货币金融体系也可能陷入动荡,而在这三国中,马来西亚的这种反差体现得尤为明显。

可以看出,不管从实际跌幅还是预测分析看,人民币并不算是“高危”货币。相比于其他新兴市场国家,我们已经很幸运了。